Conoce los 44 multimillonarios Mexicanos de la lista de Forbes

Durante 2022, las economías de todo el mundo padecieron los efectos de los elevados niveles de inflación y las consecuentes alzas de tasas de interés, que alcanzaron (en ambos casos) niveles no vistos en varias décadas.

En medio de ese panorama y otras complicaciones geopolíticas (como las tensiones entre Estados Unidos y China, las dos superpotencias mundiales, con diversos frentes abiertos), o bien las propias complejidades políticas, comerciales y de otro tipo en México (que abonan a la incertidumbre y la volatilidad de los mercados), las fortunas de los hombres y mujeres más acaudalados del país mantuvieron la senda del crecimiento, en buena medida gracias al comportamiento de los mercados locales y, dentro de los mismos, al buen desempeño de las empresas por ellos controladas.

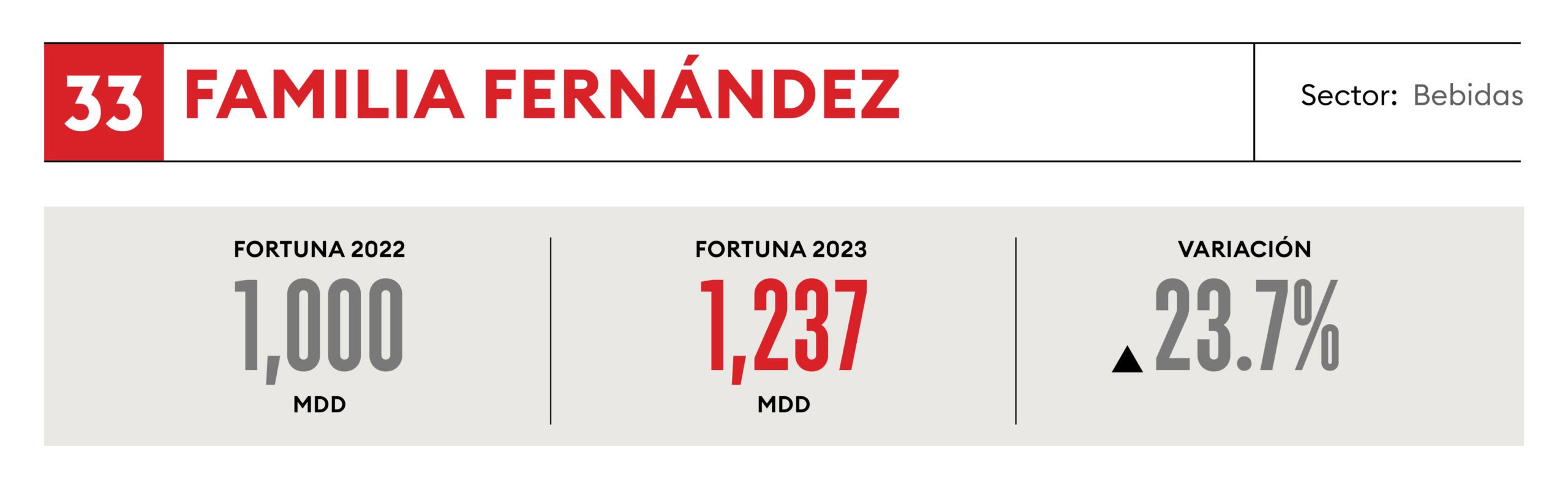

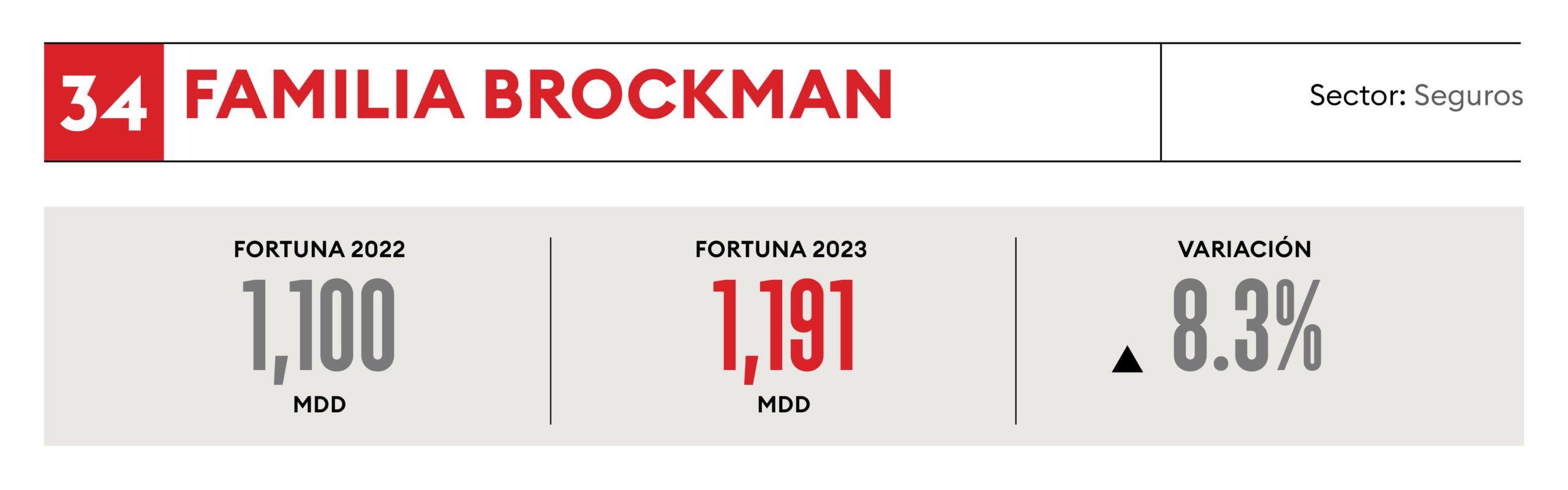

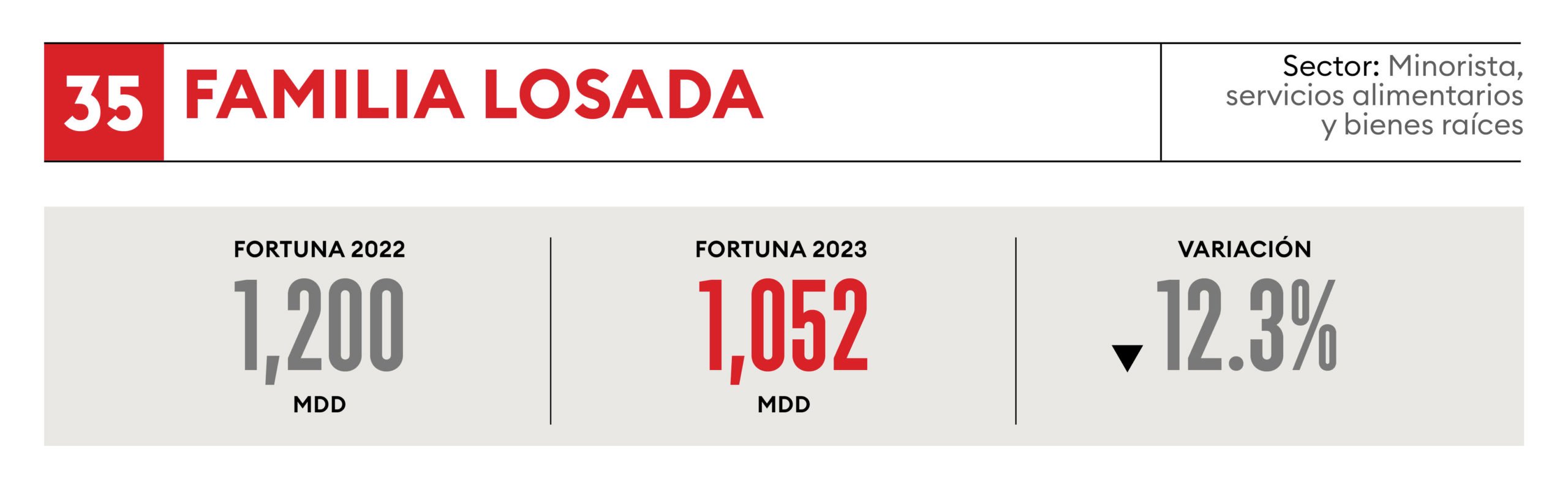

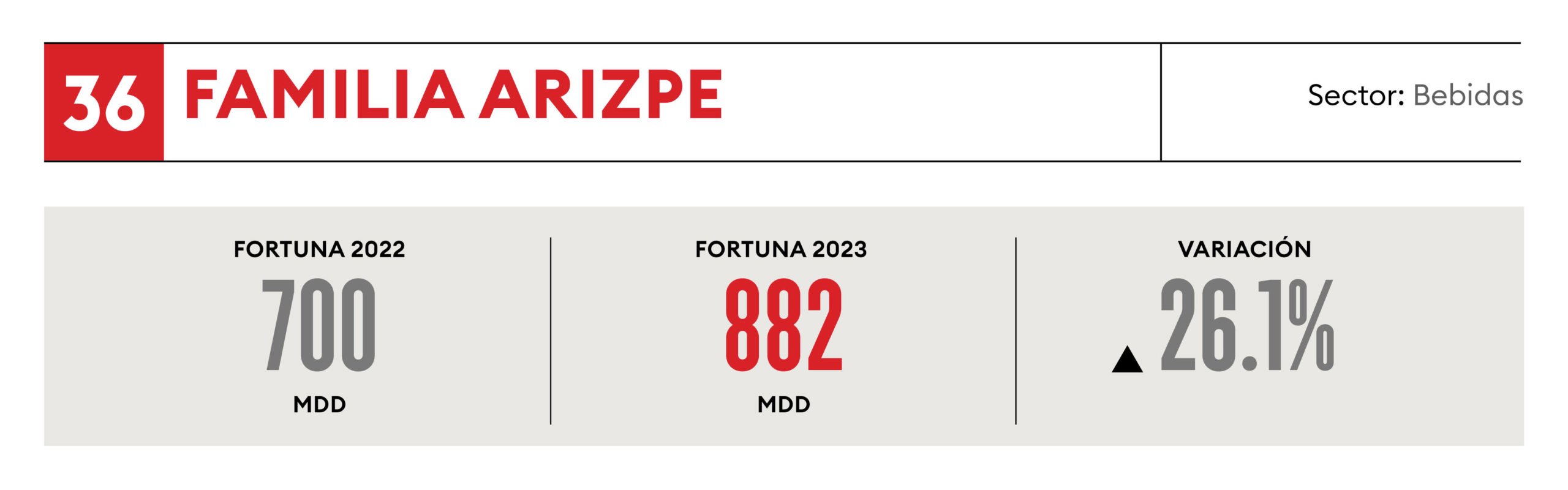

De los 40 empresarios rastreados por Forbes para la lista de multimillonarios con al menos 500 millones de dólares en 2023, 33 aumentaron su patrimonio respecto del año pasado (con 19 de ellos haciéndolo a un ritmo de doble dígito). Sólo cuatro vieron sus riquezas decrecer y tres nombres se sumaron al selecto “club” de los millonarios.

El listado de millonarios de 2023 se convirtió, así, en el tercero consecutivo en el que más de la mitad de las fortunas de la lista crecieron respecto del año anterior, un periodo que coincide con la pandemia de Covid-19, con una recuperación económica agridulce, de la cual se han sabido reponer muchas de las principales compañías mexicanas sobre las que se fundamentan los más grandes patrimonios.

“Las acciones han estado descontando un retorno a la normalidad y las utilidades de las empresas en el periodo han sido relativamente mejores a lo estimado”, dice, en entrevista, Carlos Hermosillo, analista bursátil independiente con experiencia en varias casas de bolsa mexicanas. La crisis “agarró a las empresas en una posición relativamente buena, y salen de la pandemia, digamos, con una posición financiera muy razonable. Eso lo está reconociendo el mercado”.

Durante los últimos 14 trimestres, al considerar las emisoras que pertenecen al S&P/BMV IPC, se aprecia que, de la canasta de las 35 empresas públicas más grandes y bursátiles de México, sólo en uno (el segundo de 2022) el indicador no igualó o superó las expectativas de desempeño financiero de los analistas, de acuerdo con las opiniones que recaba Infosel de manera trimestral.

En el mismo periodo, en nueve de las temporadas de reportes las sorpresas positivas individuales, en términos de flujo de operación, rebasaron el número de reportes que estuvieron en línea o por debajo de lo estimado por el consenso de analistas. Para el último año, eso sucedió en tres de cuatro temporadas de reportes.

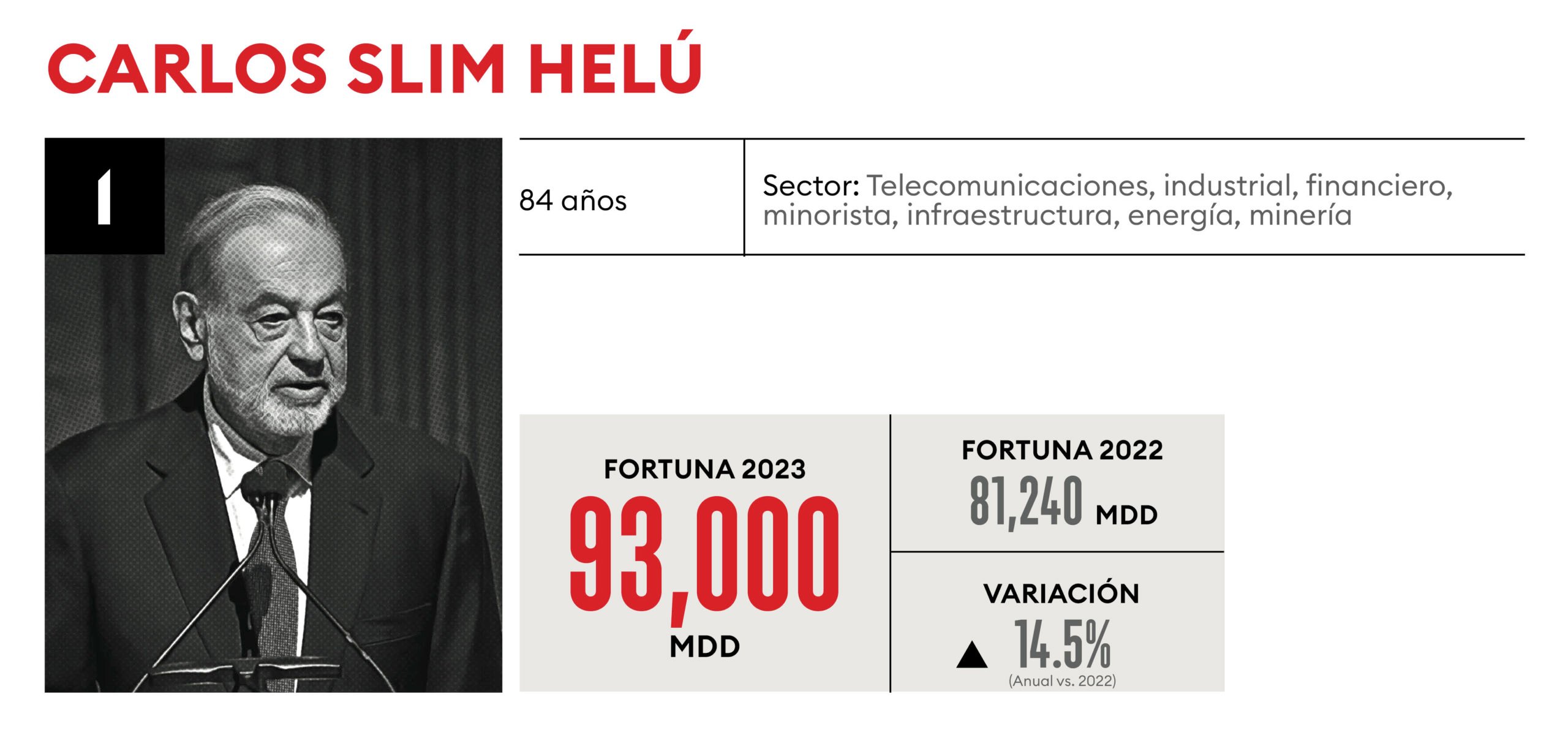

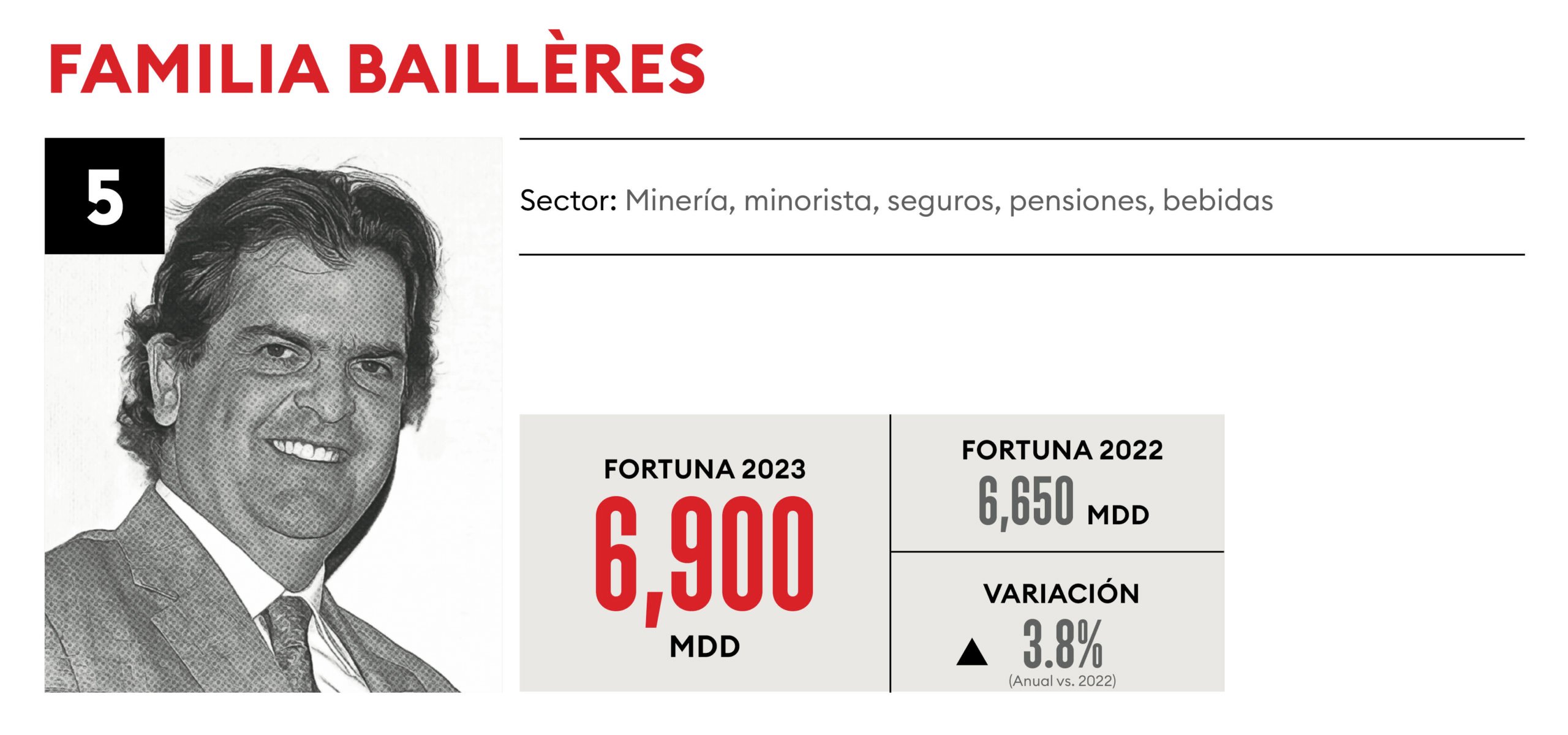

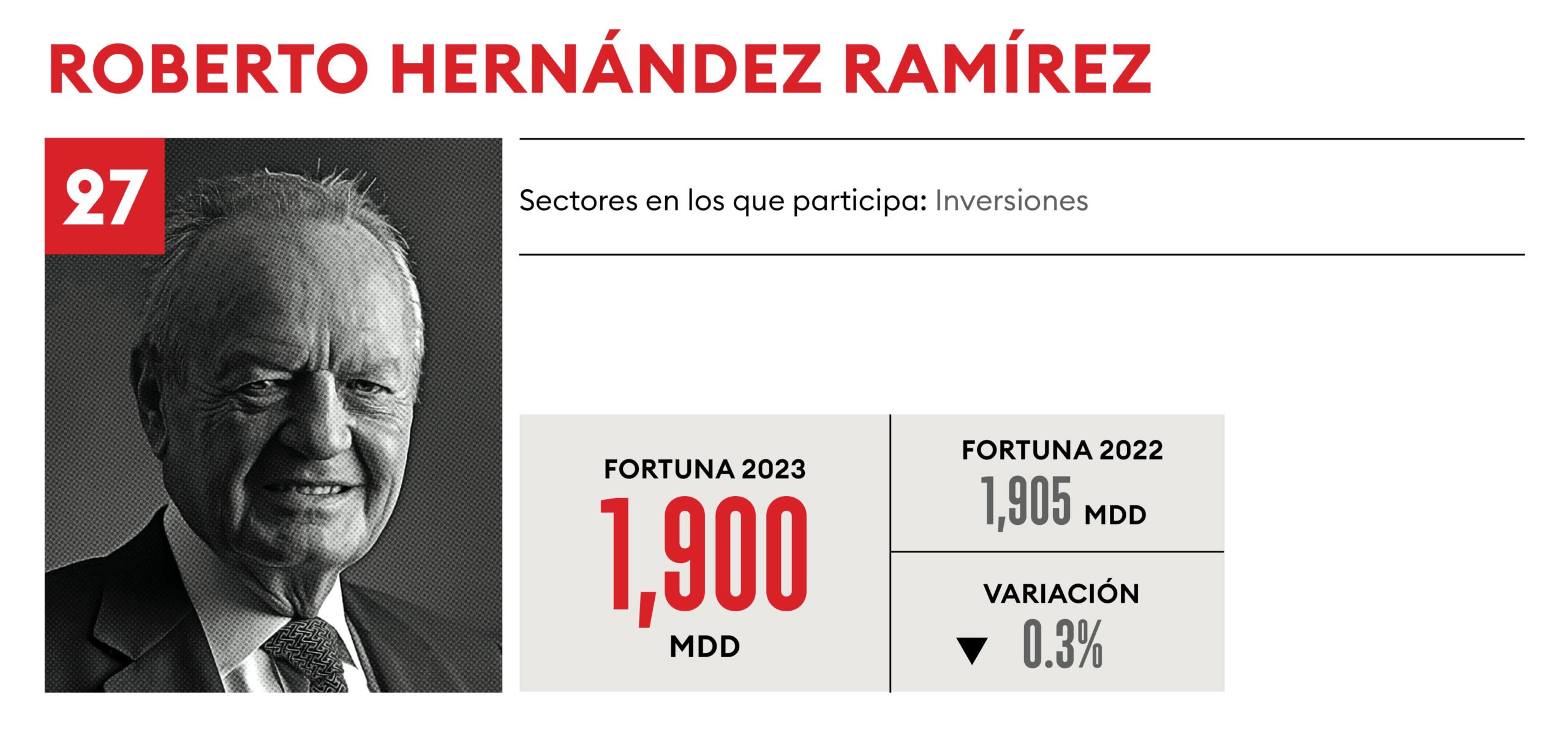

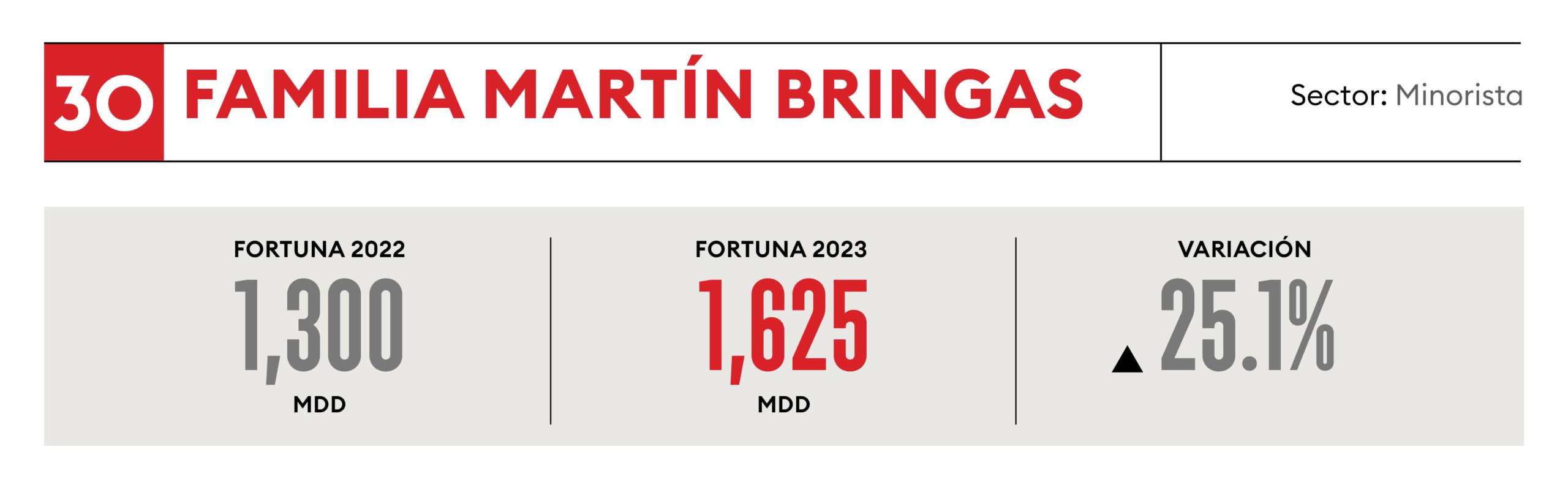

En ese sentido, los crecimientos fueron registrados desde los más grandes magnates, como Carlos Slim (14.5%), que participa en telecomunicaciones e infraestructura; la familia Baillères (3.8%), con sus negocios de minería y financieros; hasta otros con empresas menos globales, como la familia Arroyo Chávez (23.6%), que controla la cadena de Farmacias Guadalajara; o los Martín Bringas (25.1%) y su cadena de supermercados Soriana.

Claro que ayudó mucho el desempeño de la economía mexicana, que creció más de 3% en 2022, un porcentaje superior al esperado por los analistas. Ese buen desempeño lo apoyaron las remesas récord, el resistente consumo privado, la reactivación de la inversión fija bruta, el buen ritmo de diversas industrias (como la de autos) que no dejaron de crecer y un desempleo cercano a mínimos históricos.

“La bolsa mexicana… la verdad es que se comportó bastante bien en los últimos 12 meses, en comparación con sus pares; y eso ayudó a generar cierta resiliencia en la valuación de las empresas mexicanas”, dice al respecto Luis Gonzali, vicepresidente y codirector de Inversiones para la gestora de activos Franklin Templeton en México.

Si bien las bolsas de México perdieron 9% durante 2022, salieron mejor libradas que otros mercados. En Nueva York, el índice S&P 500 perdió 19.4%, y el Nasdaq Composite 33.1%. Incluso, tan sólo en el último trimestre del año pasado, la Bolsa Mexicana de Valores presentó un alza de 8.6%, lo que convirtió ese lapso en el tercero mejor en 12 años (o en 48 trimestres), un desempeño que prevaleció al inicio de 2023, luego de que enero representó el mejor primer mes para los mercados locales desde 2001 y apuntaló la recuperación de las grandes fortunas.

ALZAS Y BAJAS

Pero no sólo el desempeño financiero de las empresas contribuyó al crecimiento de las fortunas de los millonarios mexicanos, sino también las propias características del mercado en medio de la aversión al riesgo.

“El principal movimiento de los mercados, en general, fueron la subida de tasas de interés”, explica José Segarra, fundador de la firma de análisis financiero y asesoría patrimonial SetGo, y eso hizo sufrir más al sector tecnológico y de alto crecimiento. “La naturaleza del mercado mexicano no es tecnológico… es un tema de lo que le jugó bien al mercado mexicano; somos un mercado de consumo”.

Para Luis Gonzali, otra manera de explicar este escenario es que el mercado de capitales de México está dominado por emisoras de value (empresas grandes y bien posicionadas en sus mercados, los cuales son más estables que dinámicos, con atractiva valuación), a diferencia de las compañías de growth (con potencial de crecimiento de ingresos y ganancias, además de participación de mercado, por encima del promedio), que son más susceptibles a la incertidumbre generada, por ejemplo, por la normalización monetaria.

Por su parte, Valentín Mendoza, director de Análisis de Renta Variable de Actinver Casa de Bolsa, resalta que casi la mitad de las utilidades que generan en conjunto las empresas que pertenecen al IPC proviene de emisoras que pueden ser consideradas como defensivas, al pertenecer a sectores como consumo básico, servicios de telecomunicaciones o bienes raíces.

En ese contexto, entre las empresarias y empresarios más acaudalados, los crecimientos más acelerados de riqueza fueron para aquellos que tienen intereses en la industria del consumo y otras que se beneficiaron con la recuperación de la movilidad.

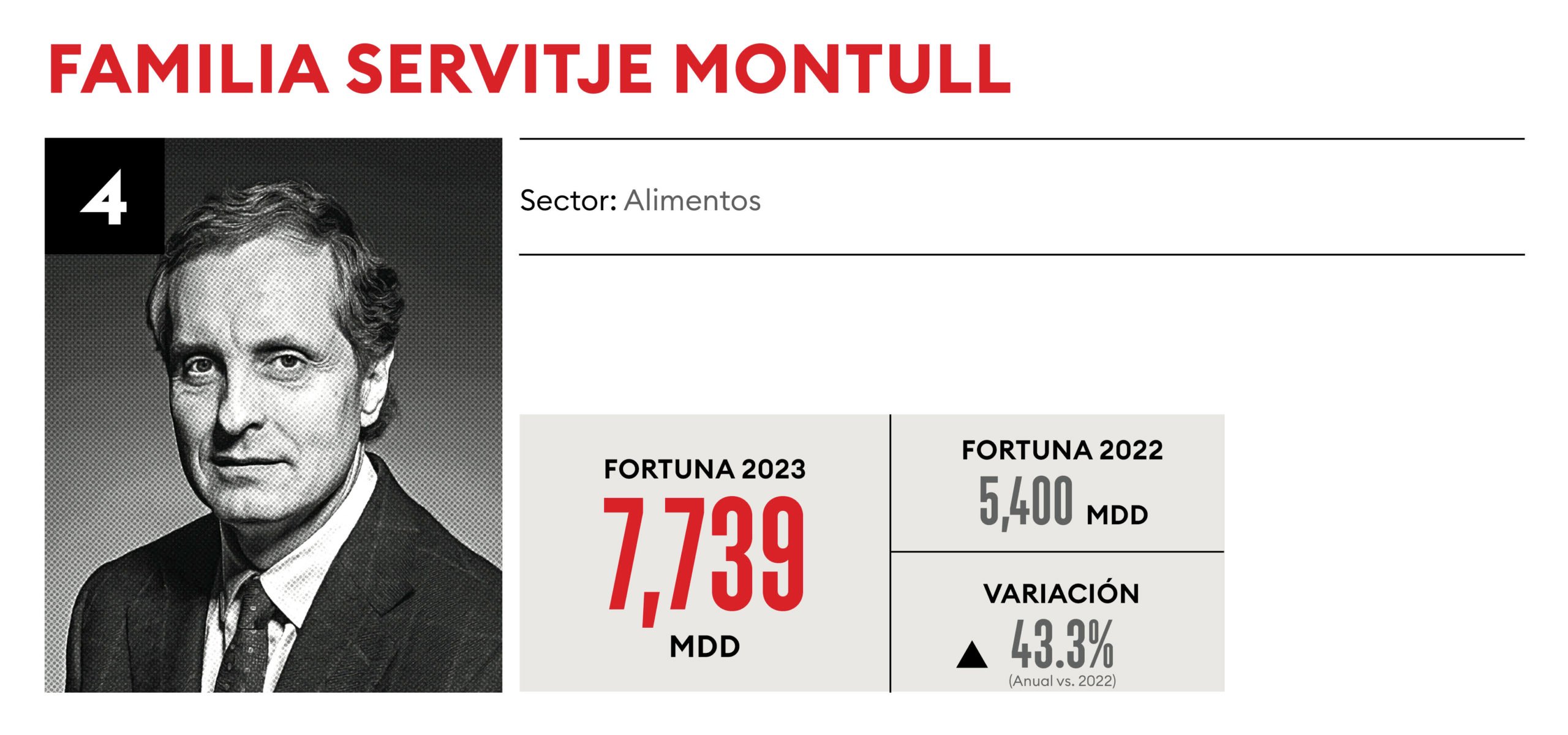

Entre las seis fortunas que más aumentaron este 2023 respecto del año pasado, destacan la de David Peñaloza Alanís, accionista de la concesionaria carretera Pinfra; la de Fernando Chico Pardo, entre cuyos principales activos sobresale una participación en Grupo Aeroportuario del Sureste; la de los Servitje Montull, accionistas de la panificadora global Grupo Bimbo; y la de familia Chedraui Obeso, que controla la tercera cadena de autoservicios más grande de México y con la que ya han establecido una presencia significativa en Estados Unidos.

El avance de patrimonios enlazados a Bimbo y Chedraui, considera Mendoza, no sólo responde al tipo de sector al que pertenecen, sino a que en los dos casos mantuvieron su estrategia de crecimiento orgánico e inorgánico.

“Muestran su confianza en los nichos que están operando, en los segmentos geográficos donde están creciendo desde el hecho de seguir invirtiendo y seguir integrando sus más recientes adquisiciones”, dice, en entrevista, el experto de Actinver.

Por otro lado, expertos como Hermosillo y Gonzali se muestran de acuerdo en que al atractivo generado por el país por tendencias como la relocalización de cadenas de valor, o nearshoring, también contribuye la resiliencia del mercado, al representar inversiones impulsadas en parte por la enemistad comercial entre China y Estados Unidos, así como la necesidad de simplificar y acortar las distancias en las cadenas de suministro.

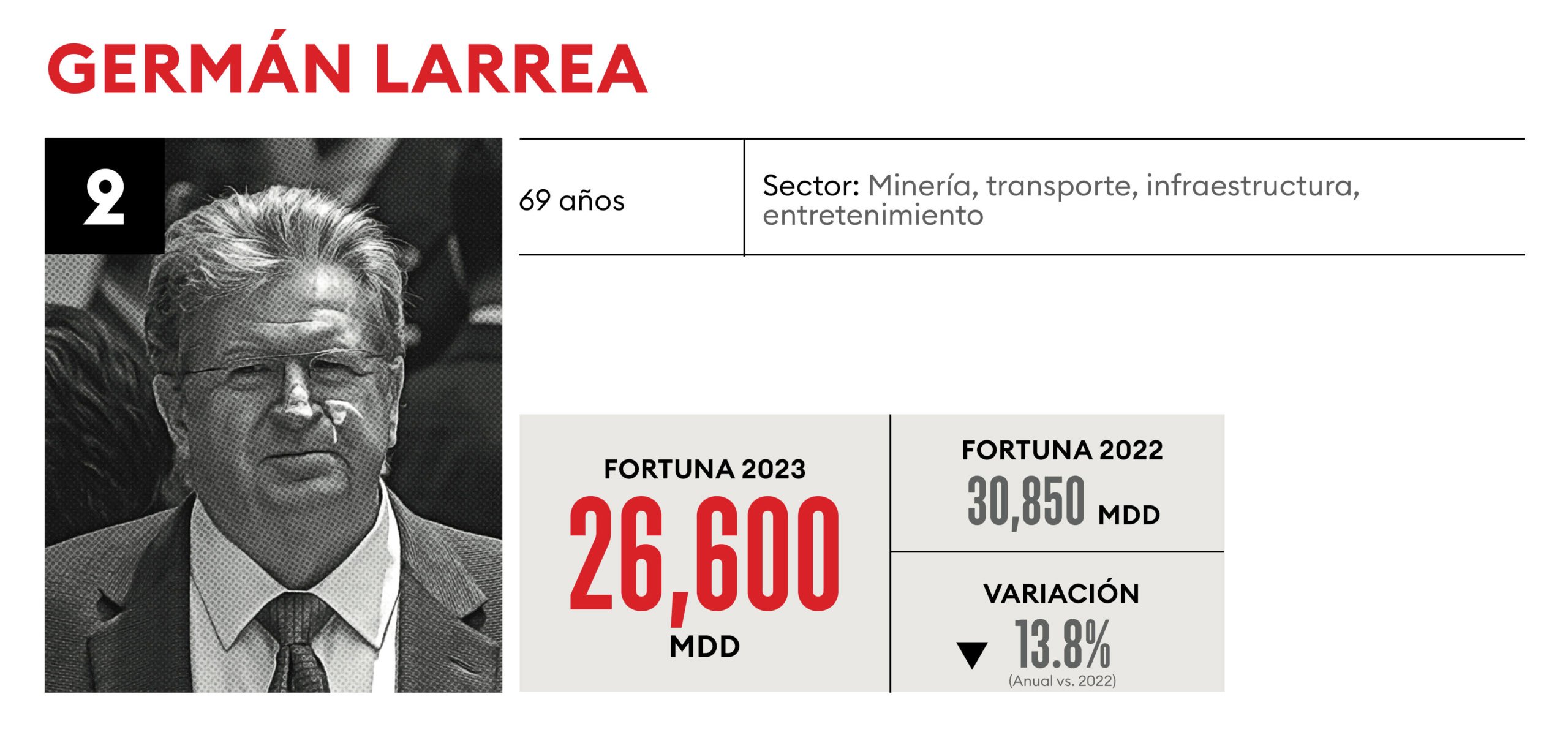

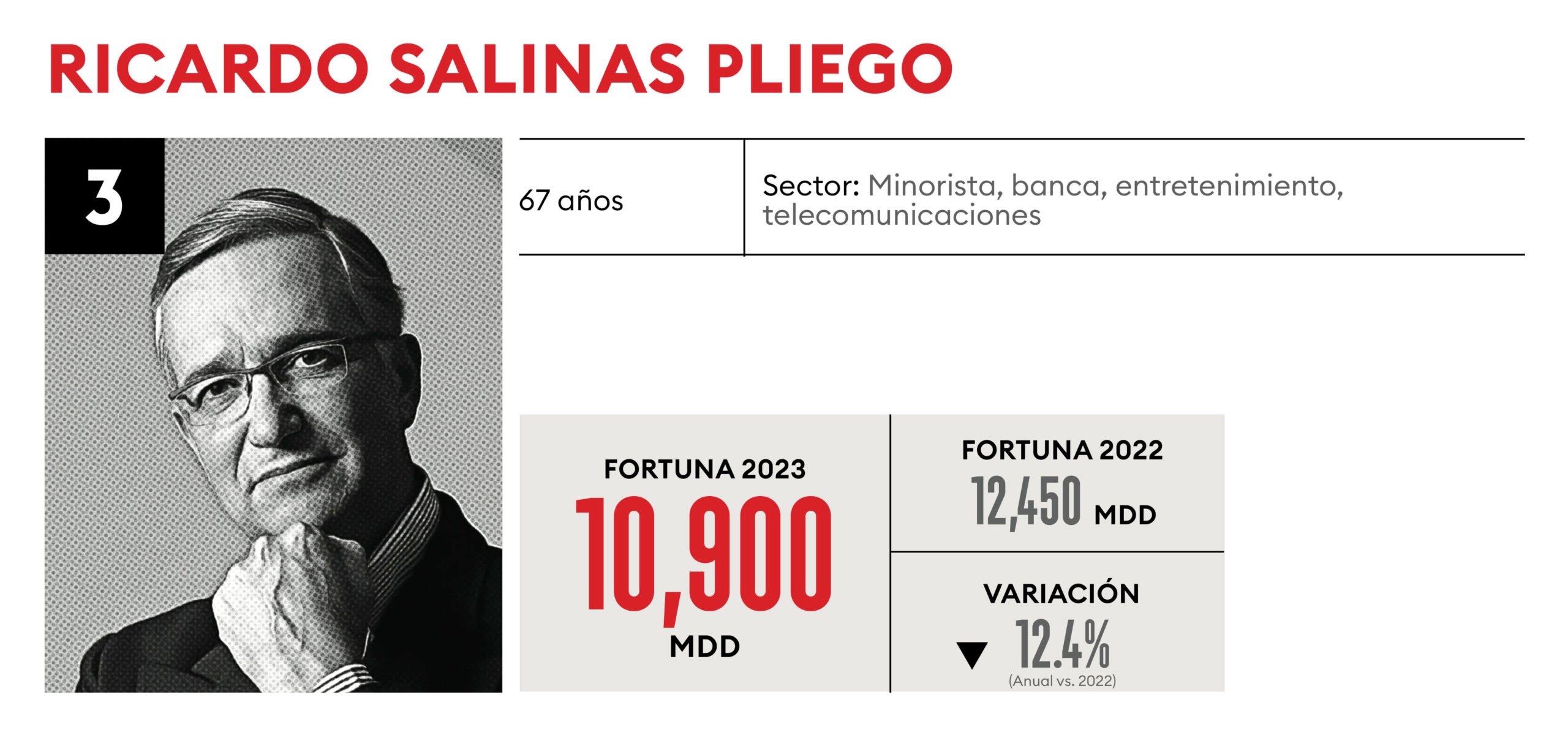

Pero 2022 fue también un año más que retador. Dos de los cinco empresarios más acaudalados del país, Germán Larrea y Ricardo Salinas Pliego, vieron reducido su patrimonio en buena medida por la reacción del gran público inversionista, tanto al desempeño de sus empresas, como a otros hechos que alimentaron la volatilidad.

Con Grupo México, Larrea, cuyo principal negocio es el minero y el transporte, sufrió los altibajos del precio del cobre. Por otro lado, su interés por adquirir la mayoría de los activos de Citibanamex (que ha puesto a la venta el banco estadounidense, Citigroup) causó nerviosismo porque no queda claro si será una apuesta individual o si involucrará a un conglomerado que tiene vocación industrial y no financiera.

Salinas Pliego, vio reducida la valuación de su negocio comercial y financiero Grupo Elektra, que ha presentado resultados mixtos en los últimos trimestres. Del mismo modo, le ha afectado la minusvalía de los títulos de TV Azteca, la televisora que contribuyó a forjar su fortuna, pero que ahora representa menos de 1% de sus activos y que en la actualidad hace frente a los dueños de un bono a quienes dejó de pagar y que ahora buscan cobrar su adeudo, que asciende a varios cientos de millones de dólares, por la vía legal.

Hacia adelante, al menos en el corto plazo, las fortunas no dejarán de resentir la volatilidad, con los mismos factores que se definieron en 2022 como los más relevantes a tomar en cuenta para 2023, año en el que se sumarán nuevos retos que sortear, como el nerviosismo causado en el sector financiero a partir del colapso del banco estadounidense Silicon Valley Bank y los problemas de otros, como el suizo Credit Suisse, que fue adquirido en una transacción de emergencia por su rival UBS.

Los problemas comenzaron en 2021, con las políticas que impulsaron algunos gobiernos y bancos centrales con la intención de estimular la economía tras la debacle de 2020, provocada por la pandemia de Covid-19. El exceso de liquidez en manos de estadounidenses y otros ciudadanos se combinó con mayores precios de los hidrocarburos necesarios para un mundo de nuevo en movimiento, lo que formó el preámbulo para el inicio de 2022.

La inflación “es una película que viene desde la formación de una burbuja que incrementa la riqueza de la gente [apoyos fiscales durante la pandemia], la cual empieza a gastar más, lo que, junto con los eventos de oferta que hubo por la crisis de coronavirus y los efectos de demanda que favorecieron más los bienes sobre los servicios, generó el fenómeno de la inflación. Y luego viene la respuesta a la misma, que es un alza de tasas de interés histórica”, dice José Segarra.

En un comienzo, la Reserva Federal y otros bancos centrales de Estados Unidos consideraban que la inflación sería transitoria; pero no fue así. Luego, todo el panorama se complicó, cuando Rusia decidió hacer la guerra en Ucrania, algo que condenó la comunidad occidental y derivó en sanciones que tenían la intención de desgastar a Moscú. Ello enrareció más el mercado de los hidrocarburos y los encareció, al igual que a los cereales, al ser ambos países potencias productoras.

El conflicto armado tampoco ayudó a la normalización de las cadenas de suministro lastimadas por la pandemia y las incesantes políticas de países como China, que combatió hasta el más pequeño brote de Covid-19 con cierres y confinamientos de gran escala de centros productivos y puertos.

Desde que la Fed (que es el banco central más influyente del mundo) asumió que la inflación no tendría una duración limitada y, por tanto, debía pasar a la acción para controlarla, los bancos centrales revirtieron el bajo costo del dinero con alzas a las tasas de interés y, en general, con políticas monetarias restrictivas. La Fed acumula nueve reuniones consecutivas elevando sus tipos de interés, un ritmo sin precedentes desde la década de 1980, para llevar a las tasas a su nivel más alto desde 2007, o antes de la crisis financiera de los bonos hipotecarios, o subprime.

El Banco de México comenzó su ciclo alcista antes: desde finales de 2021. Las tasas ya están en niveles históricos, aunque la expectativa es que suban más porque, al terminar el primer trimestre de 2023, aún no hay evidencia contundente que indique que las alzas de precios ya están bajo control.

Pero, como ocurre con el cuento más corto del mundo, “Cuando despertó, el dinosaurio todavía estaba allí” (de Augusto Monterroso), la incertidumbre seguirá ahí, a los ojos de los millonarios, por diversos motivos, tras el largo sueño de la pandemia.

Los motivos de la inflación fueron diversos, al tiempo que la carrera de los precios y las tasas fueron y siguen siendo el combustible para la incertidumbre y, por ende, para la volatilidad de los mercados.

“El tema de la inflación, no nos lo vamos a quitar”, advierte Gonzali, de Franklin Templeton. También continuará “la incertidumbre sobre lo que hacen los bancos centrales… todavía nos falta que las tasas altas permeen en lo económico y, eventualmente, terminen rompiendo algo en algún sector.

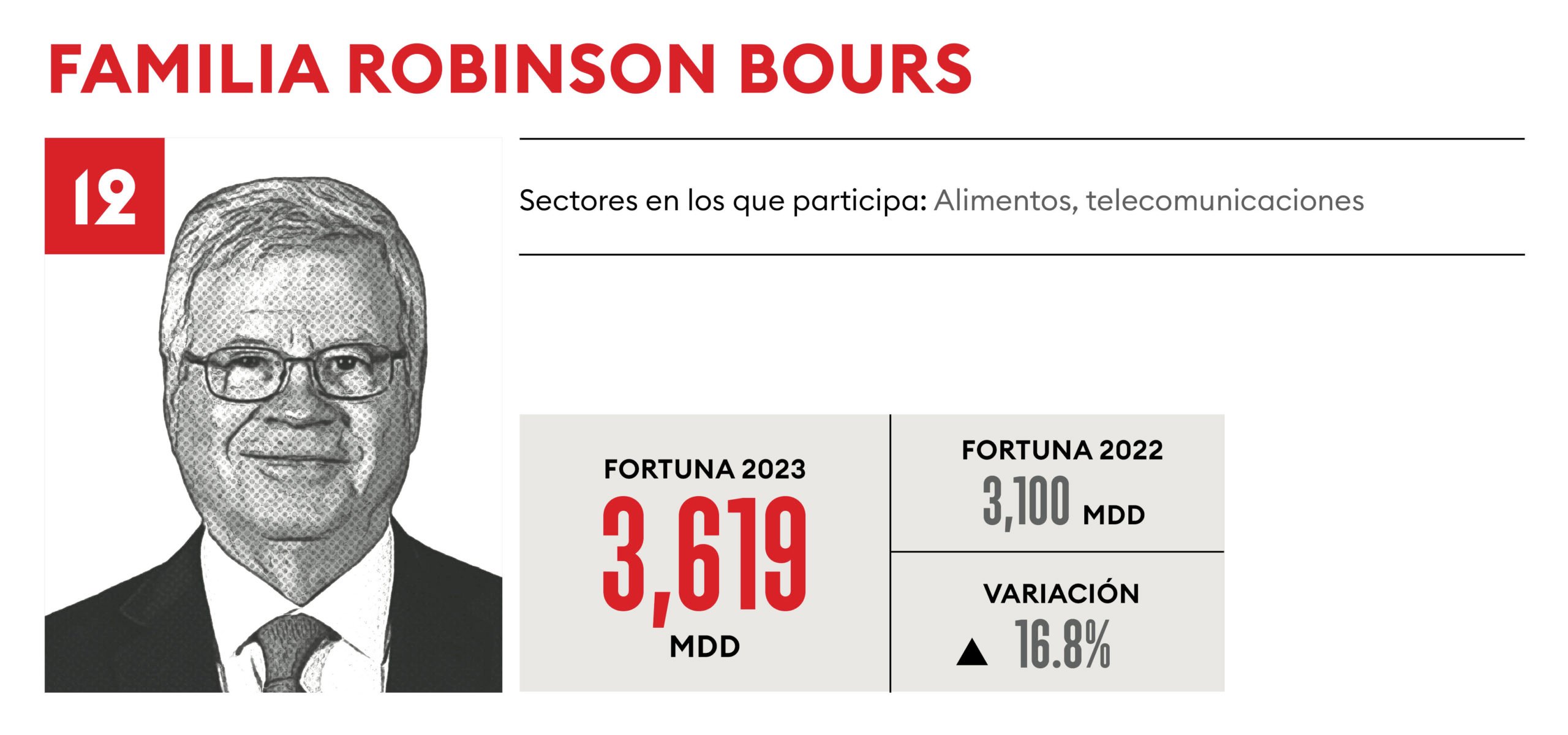

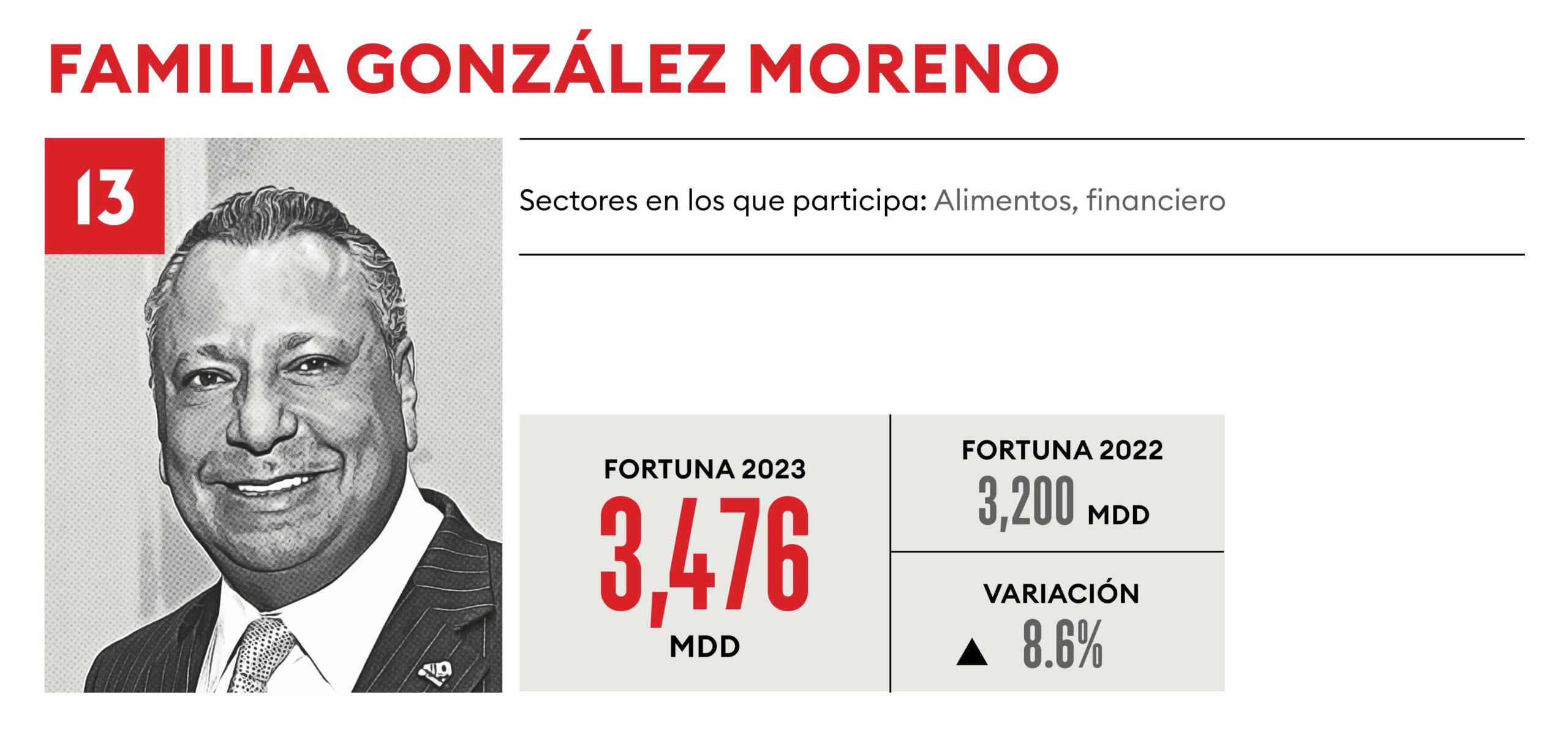

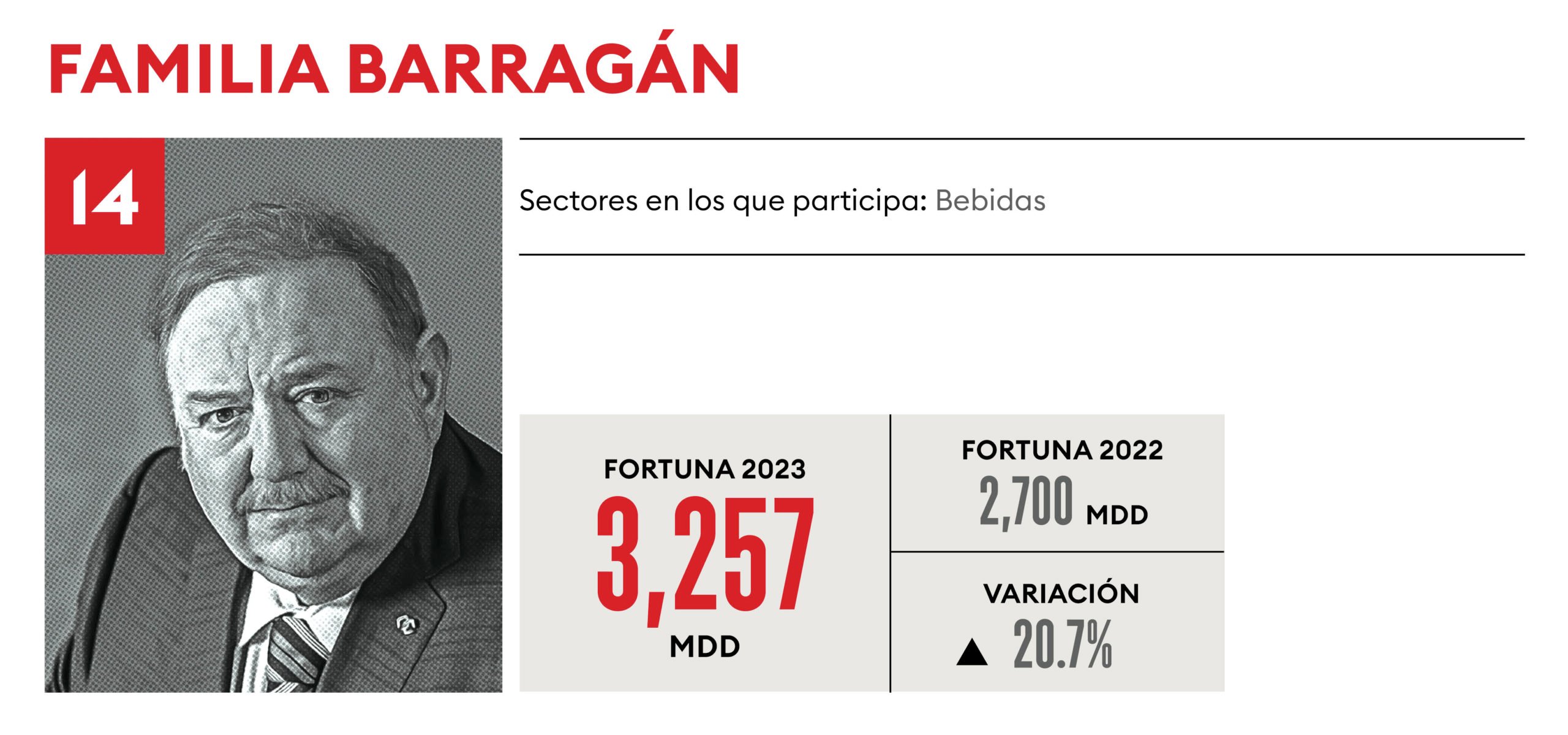

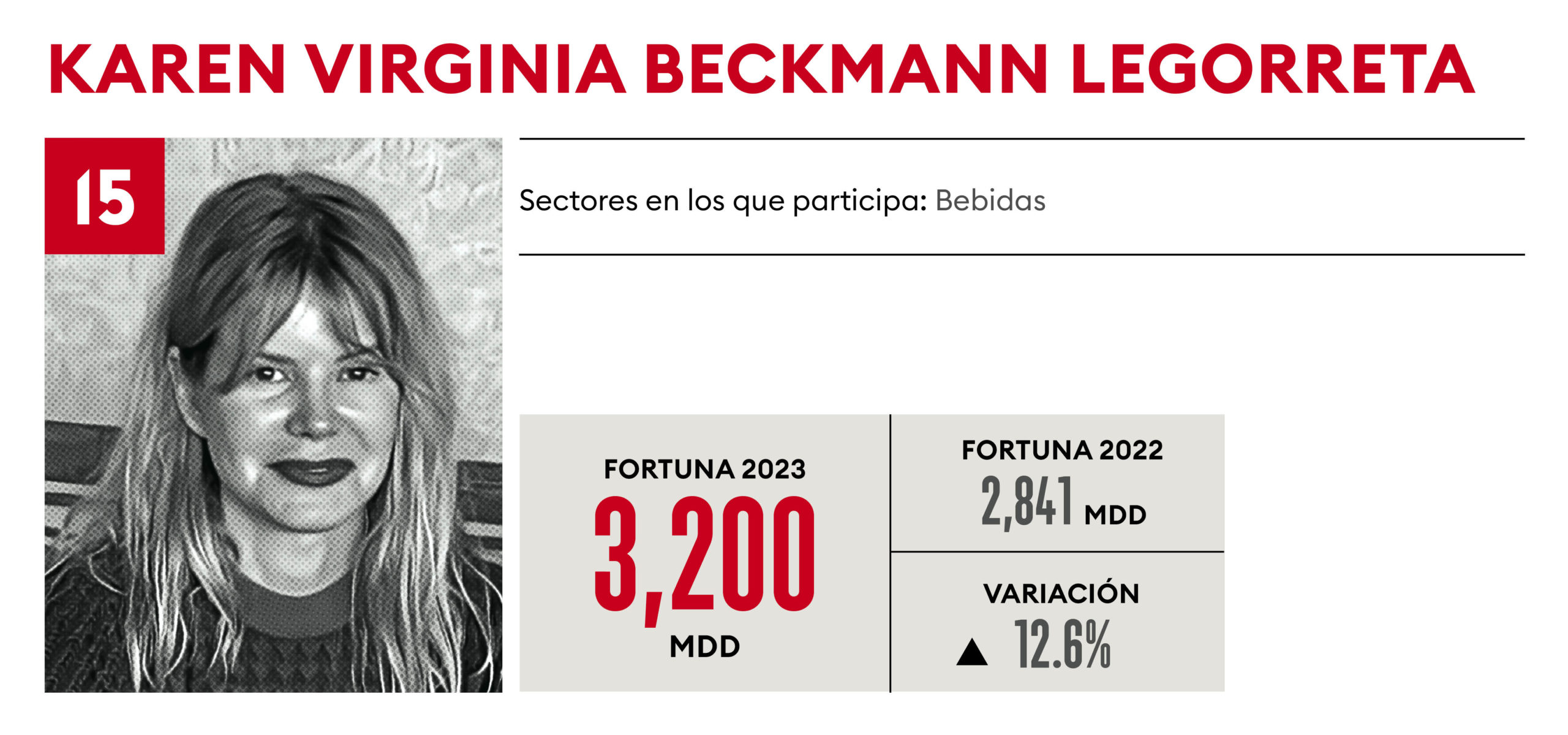

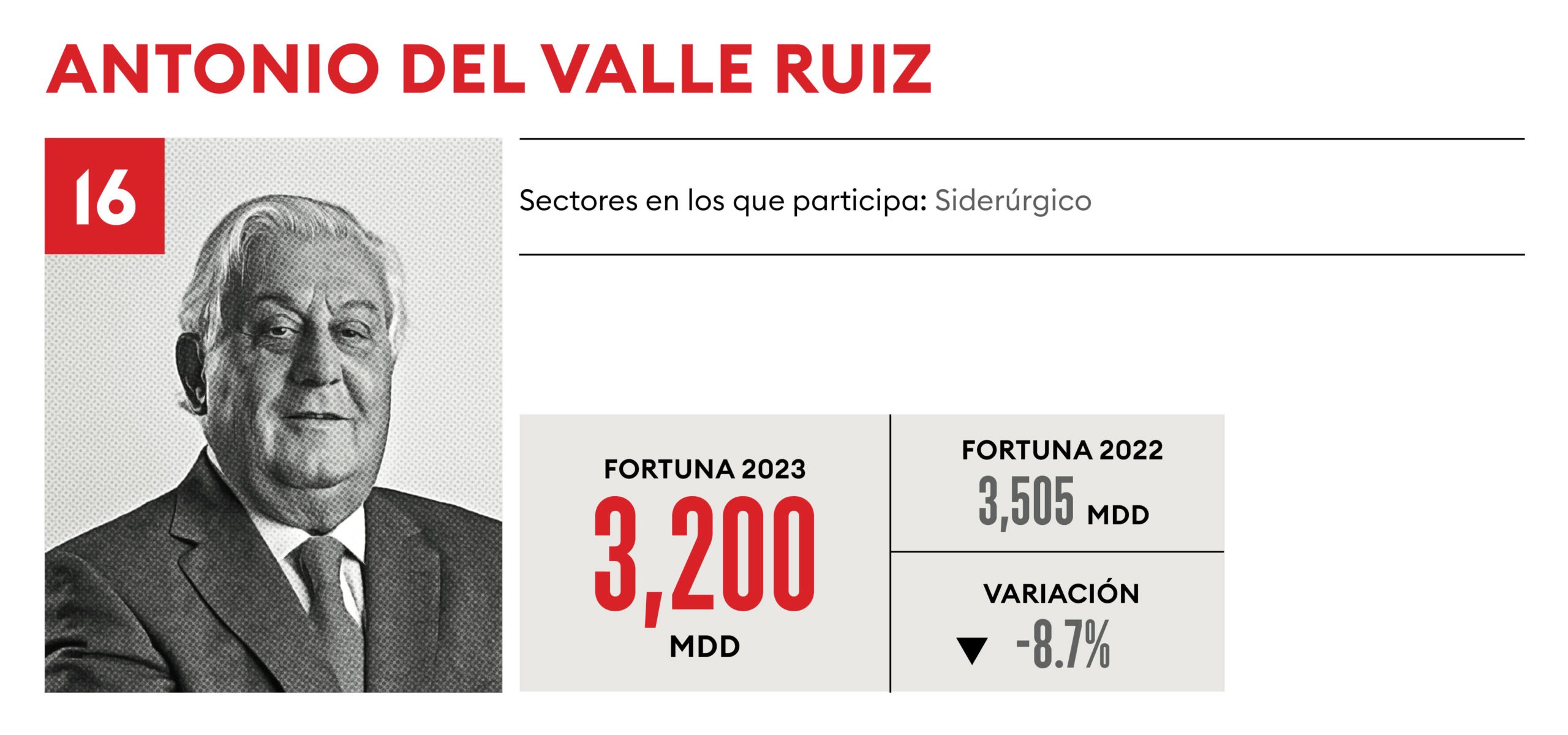

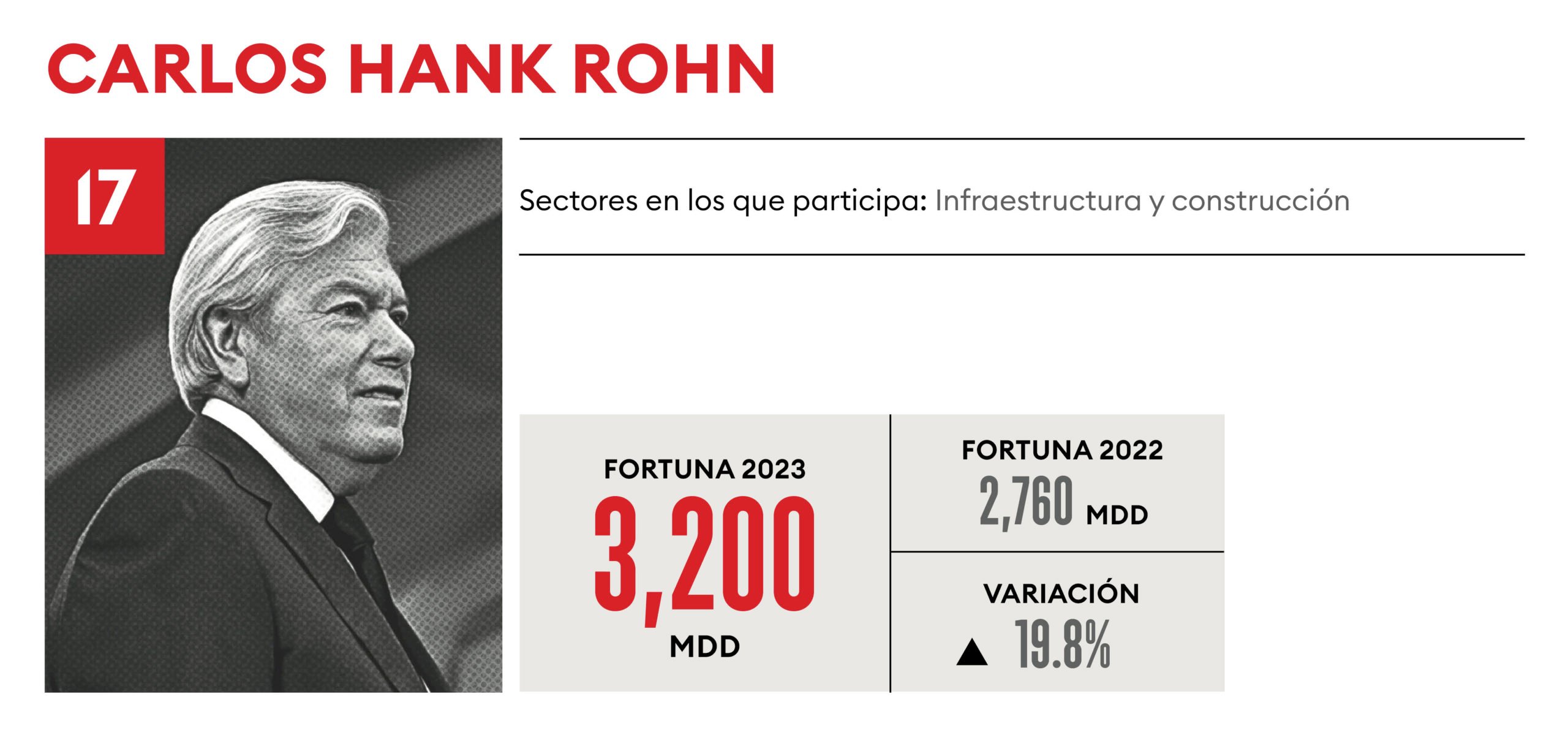

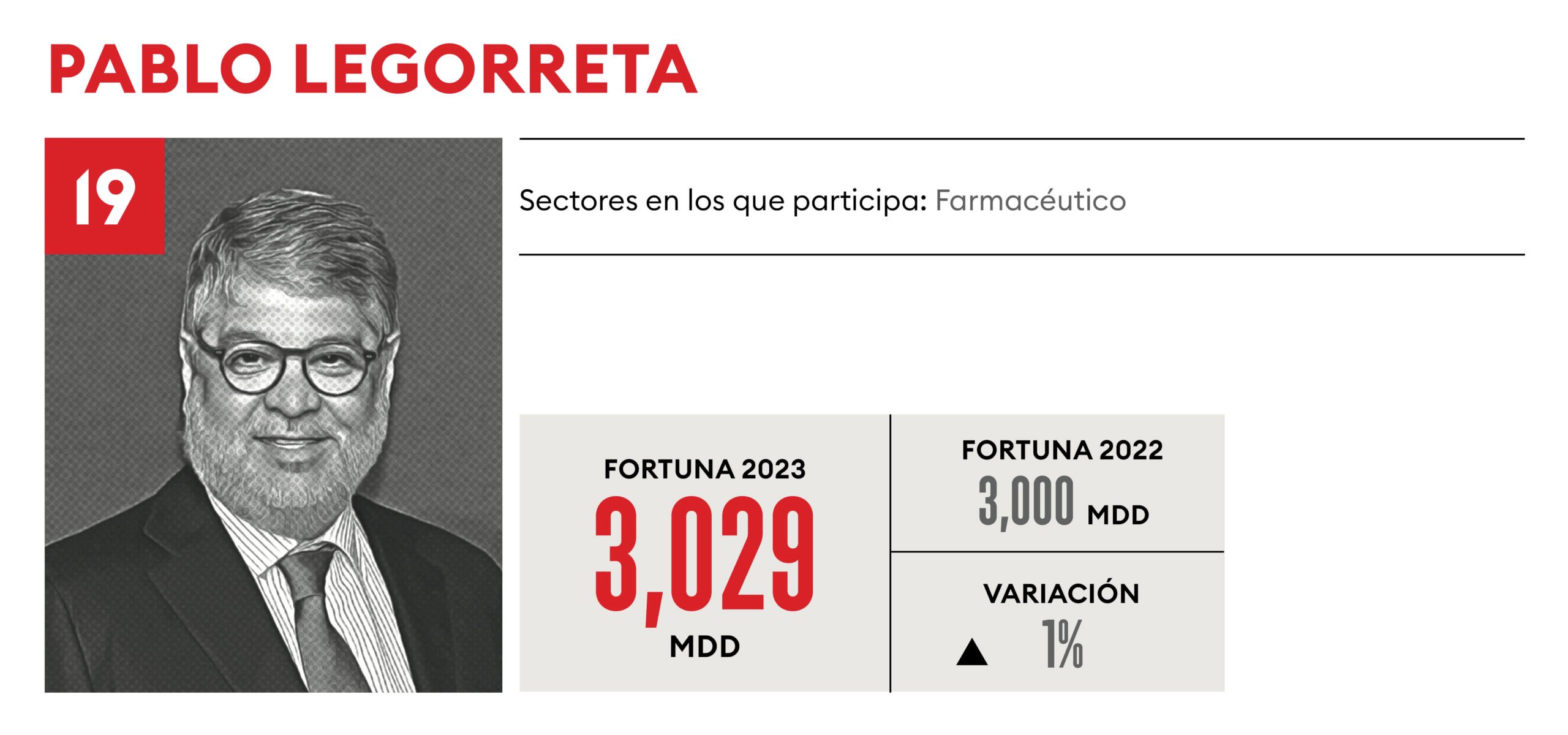

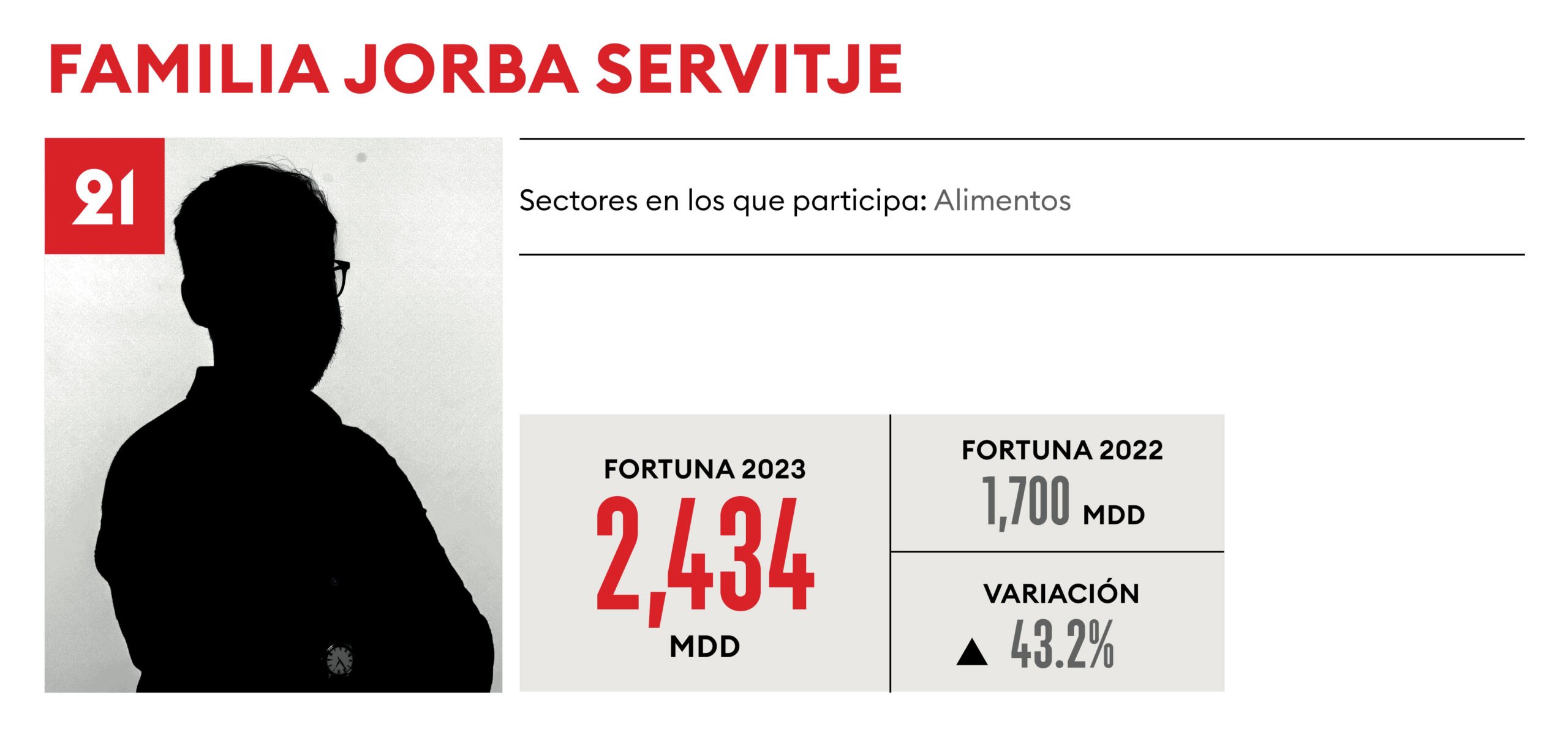

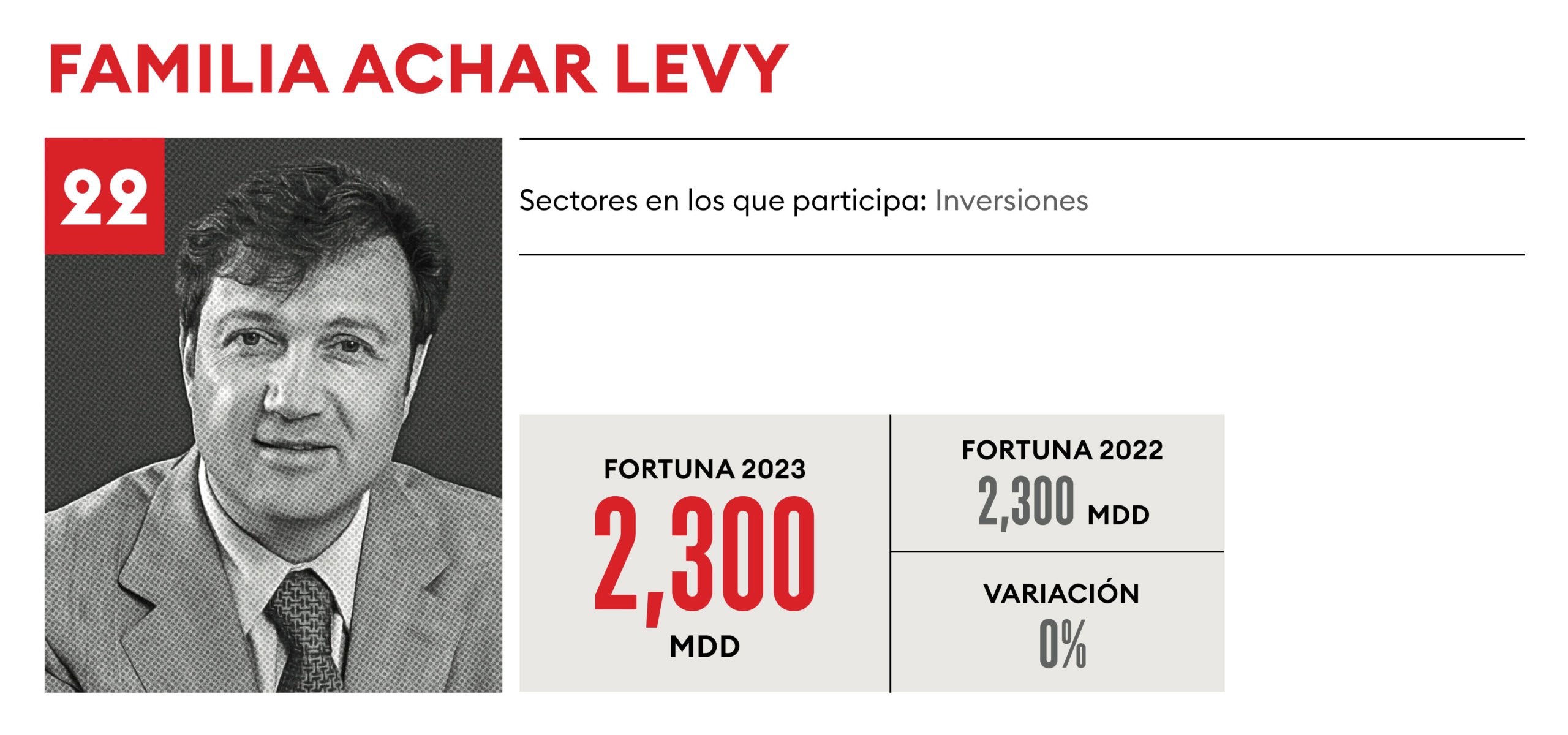

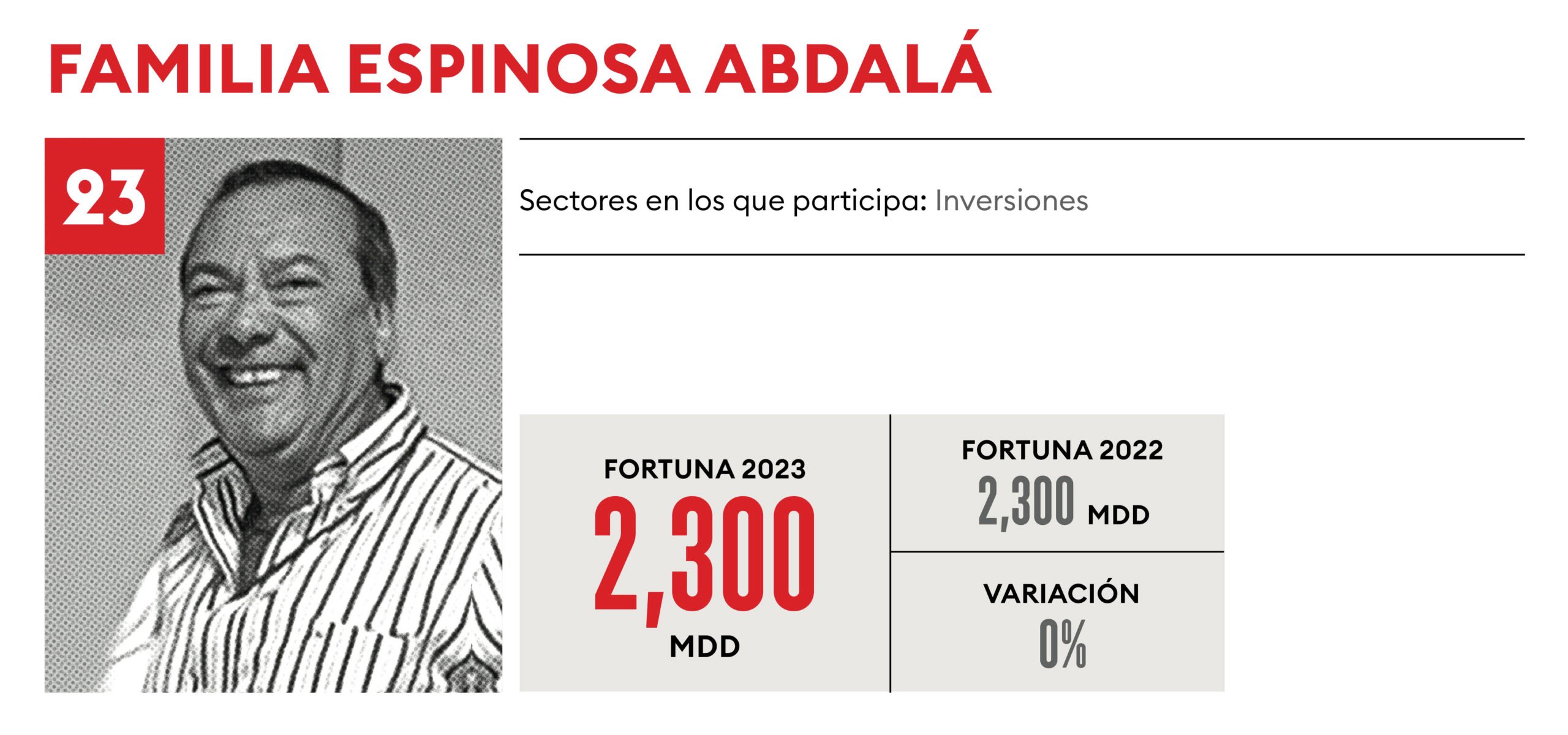

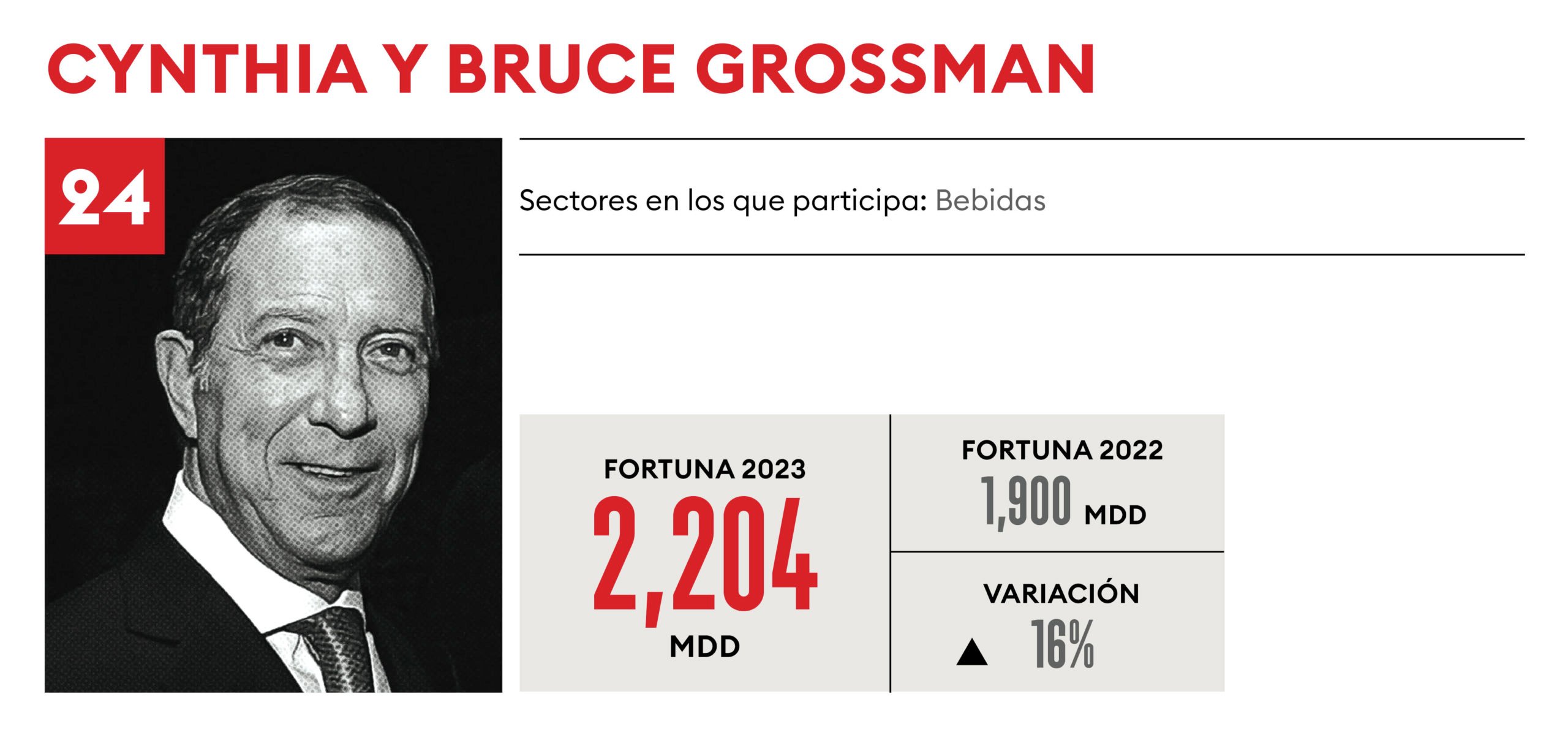

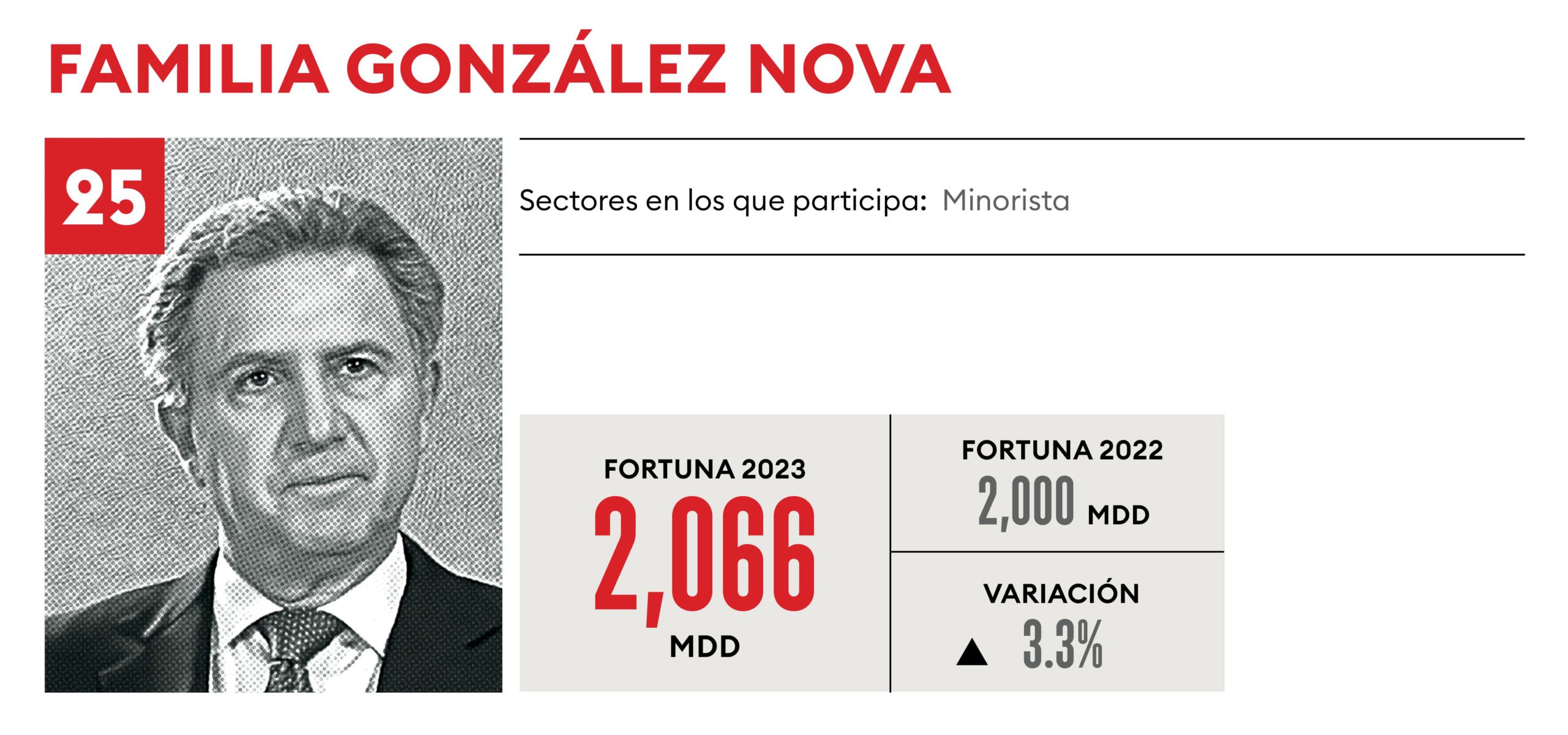

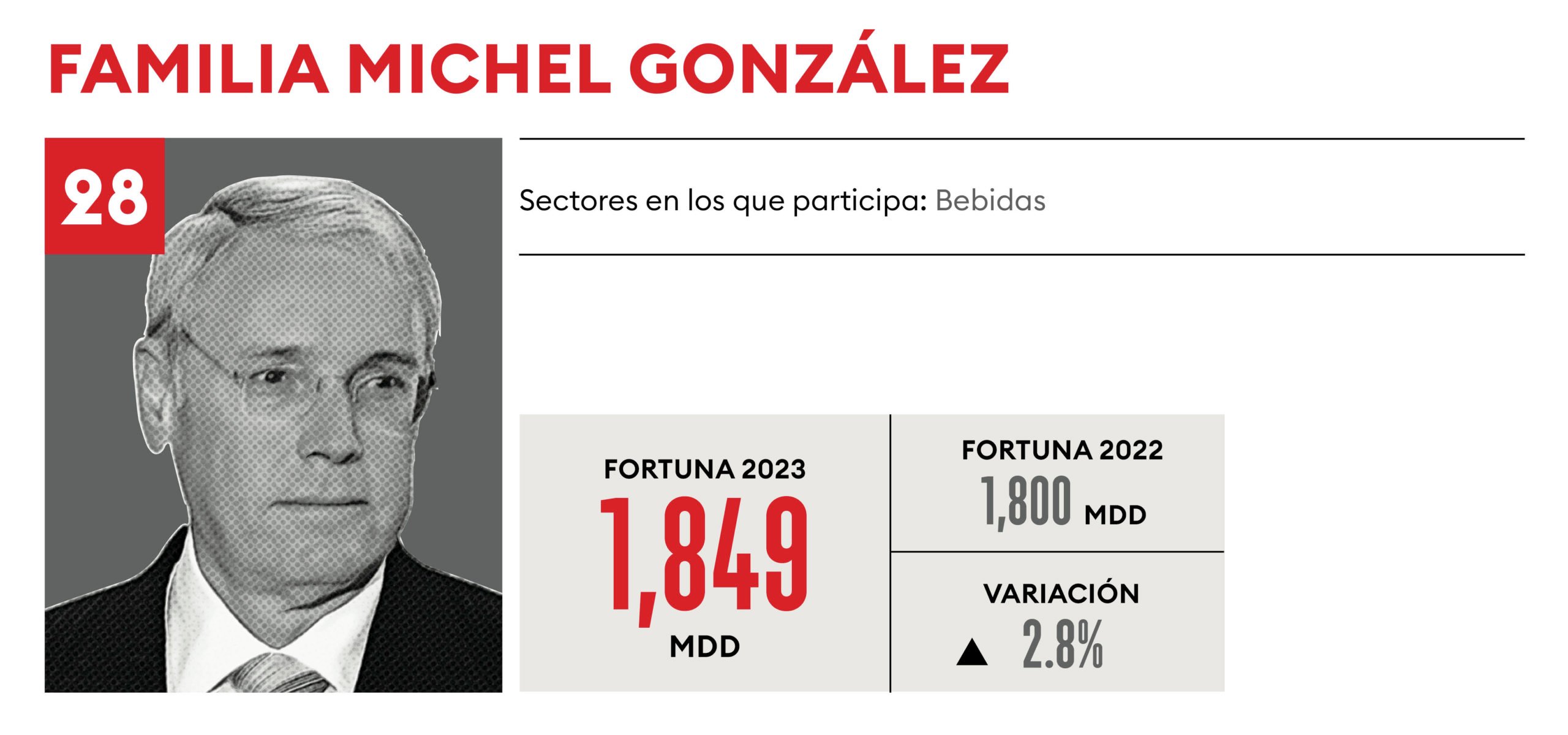

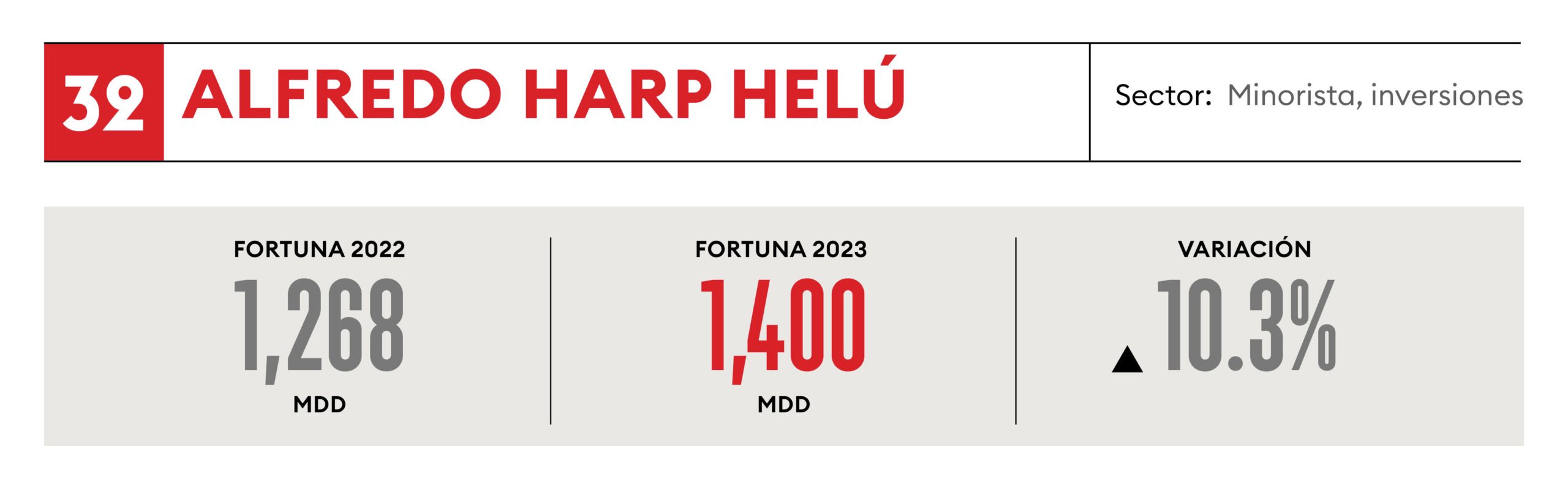

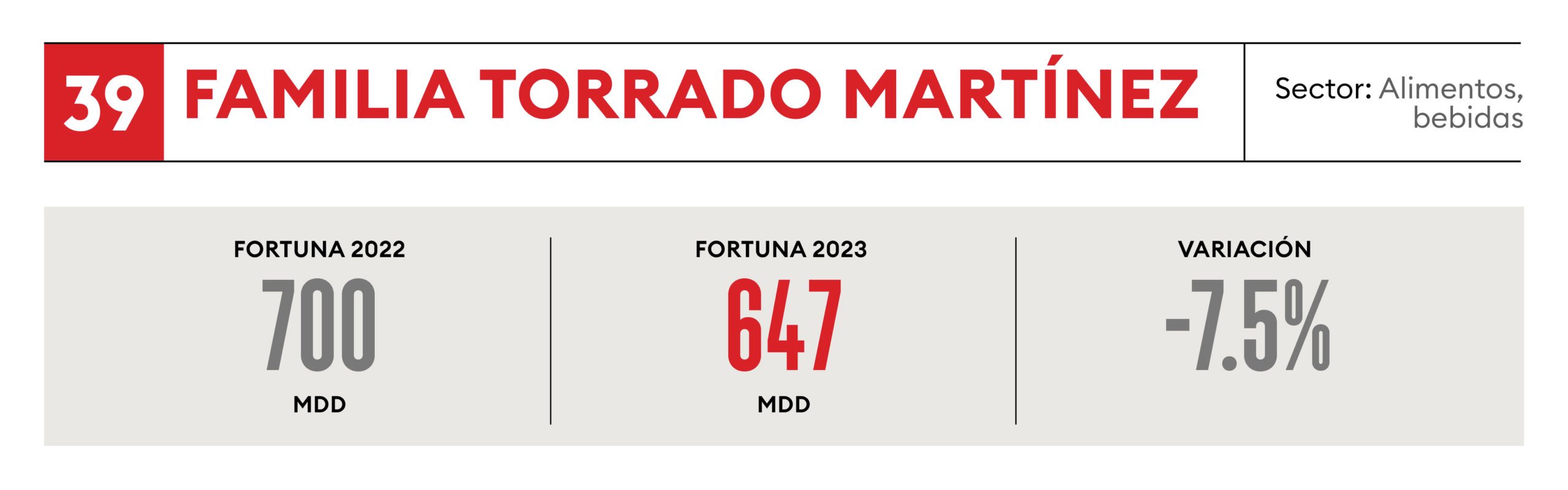

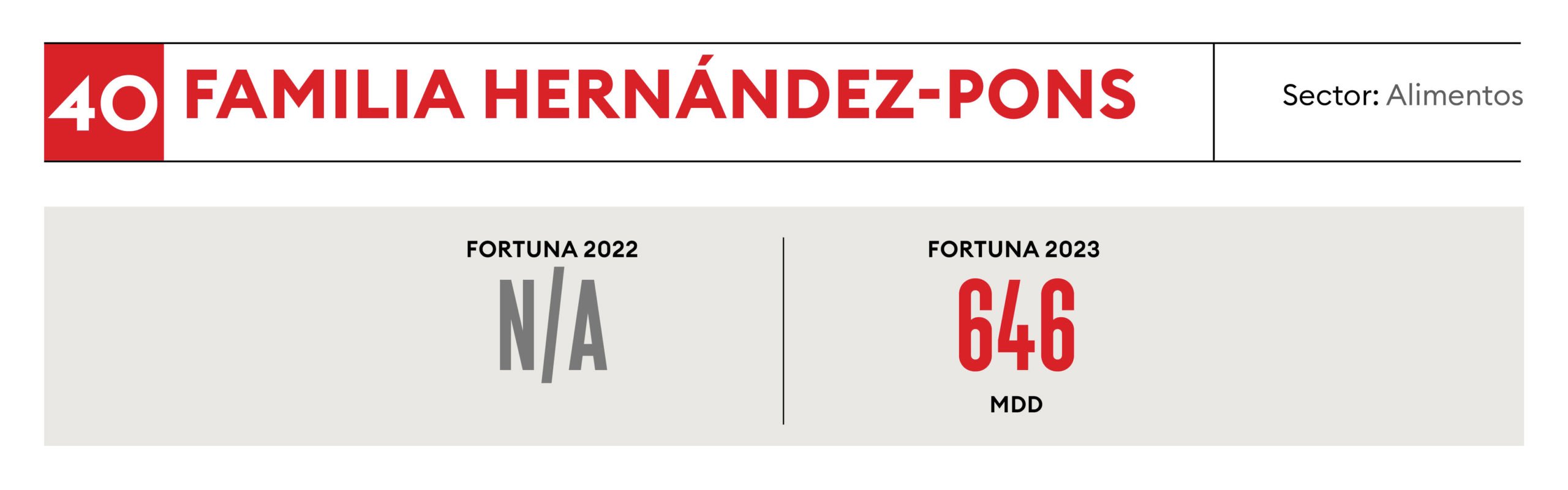

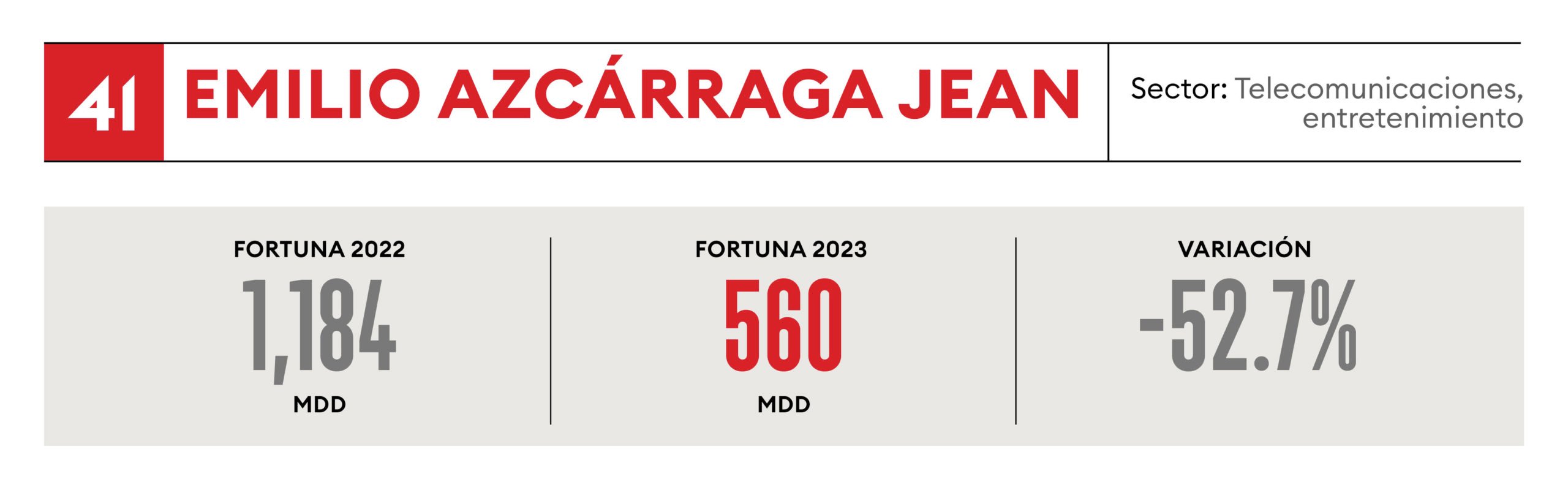

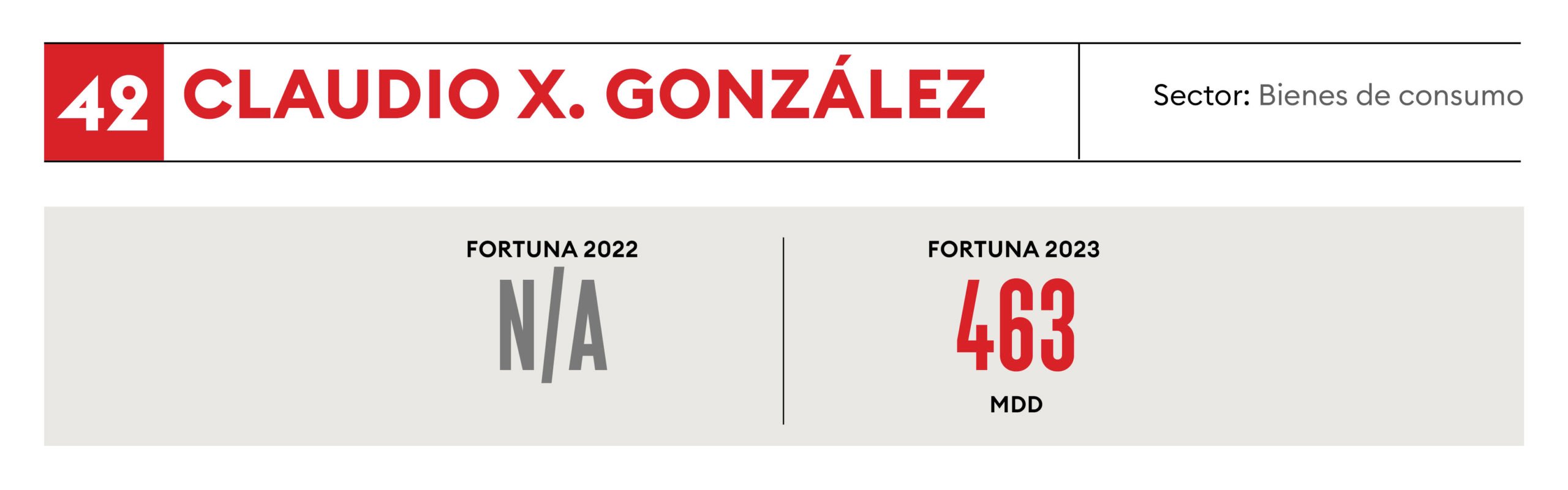

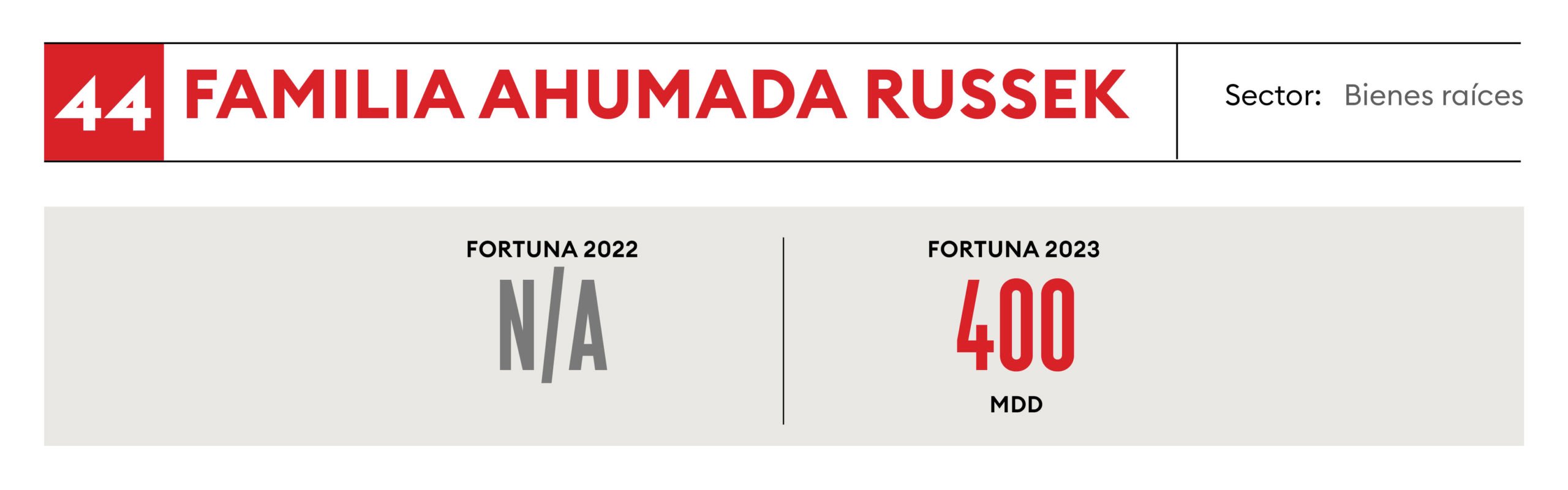

Estos son los millonarios de México:

La Presidenta Sheinbaum muestra avance en obras del Tren México-Pachuca

La Presidenta Sheinbaum muestra avance en obras del Tren México-Pachuca  Gobierno de Trump busca registros de Harvard sobre financiación y vínculos con el extranjero

Gobierno de Trump busca registros de Harvard sobre financiación y vínculos con el extranjero  Mañana, Viernes Santo, onda de calor entra a México

Mañana, Viernes Santo, onda de calor entra a México  Las firmas Shein y Temu subirán precios bajo presión de medidas comerciales de Trump

Las firmas Shein y Temu subirán precios bajo presión de medidas comerciales de Trump  Tuve una llamada ‘muy productiva’ con Donald Trump: Claudia Sheinbaum

Tuve una llamada ‘muy productiva’ con Donald Trump: Claudia Sheinbaum  Sheinbaum dice a Trump: Cátsup y ensaladas serán más caros en USA por arancel a jitomate

Sheinbaum dice a Trump: Cátsup y ensaladas serán más caros en USA por arancel a jitomate